醫(yī)藥網(wǎng)3月13日訊 藥品是特殊商品,,因此,與其他行業(yè)相比,,藥品零售行業(yè)多了一份特殊性,,除了受市場環(huán)境影響,受政策環(huán)境的影響更大,。近年來,,國家實施& 健康中國& 戰(zhàn)略,使業(yè)內(nèi)外人士一致看好醫(yī)藥零售行業(yè)的發(fā)展前景,。但2018年,,有關零售藥店的政策頻出,整個行業(yè)從& 上游& 到& 下游& ,,都面臨著監(jiān)管的趨嚴,。此外,各路資本也逐漸對藥品零售行業(yè)進行滲透,行業(yè)內(nèi)的兼并重組日漸頻繁,。在政策與資本的雙重作用下,,終端零售藥店的數(shù)量有所減少,但連鎖化率明顯提升,,行業(yè)集中度有了很大程度的提升,。

一、2018年藥店行業(yè)相關政策回顧

4月15日,,廣東省在全國率先開始試行藥品零售企業(yè)分級分類的管理辦法,。廣東省《藥品零售企業(yè)分級分類的管理辦法(試行)》根據(jù)藥品零售企業(yè)設置條件與藥品經(jīng)營范圍、經(jīng)營規(guī)模的適應程度,,核定的經(jīng)營范圍從小到大分為一類,、二類和三類,相對應的企業(yè)分別簡稱為一類店,、二類店和三類店,。一類店經(jīng)營范圍限定為非處方藥;二類店經(jīng)營范圍限定為非處方藥,、處方藥(注射劑,、腫瘤治療藥、抗生素,、生物制品,、二類精神藥品,、醫(yī)療用毒性藥品,、罌粟殼、中藥飲片等除外),,《藥品經(jīng)營許可證》經(jīng)營范圍標注& 必須憑處方銷售的藥品除外& 字樣,,同時注明上述必須憑處方銷售的藥品除外的類別;三類店經(jīng)營范圍包括非處方藥,、處方藥,、中藥飲片等所有可在藥品零售企業(yè)銷售的藥品。

4月28日,,國務院發(fā)布《促進& 互聯(lián)網(wǎng)+醫(yī)療健康& 發(fā)展的意見》,,要求對線上開具的常見病、慢性病處方,,經(jīng)藥師審核后,,醫(yī)療機構、藥品經(jīng)營企業(yè)可委托符合條件的第三方機構配送,。探索醫(yī)療衛(wèi)生機構處方信息與藥品零售消費信息互聯(lián)互通,、實時共享,促進藥品網(wǎng)絡銷售和醫(yī)療物流配送等規(guī)范發(fā)展,。

8月22日,,國家藥品監(jiān)督管理局官網(wǎng)發(fā)布《國家藥品監(jiān)督管理局辦公室人力資源社會保障部辦公廳關于征求執(zhí)業(yè)藥師職業(yè)資格制度規(guī)定和資格考試實施辦法兩個征求意見稿意見的通知》,,指出執(zhí)業(yè)藥師資格考試準入學歷門檻從中專提高到大專。

8月28日,,國務院印發(fā)《深化醫(yī)藥衛(wèi)生體制改革2018年下半年重點工作任務》提出,,制定零售藥店分類分級管理的指導性文件,支持零售藥店連鎖發(fā)展,,允許門診患者自主選擇在醫(yī)療機構或零售藥店購藥,。

8月31日,新組建的國家藥監(jiān)局官網(wǎng)發(fā)布《中藥飲片質(zhì)量集中整治工作方案》,,決定在全國范圍內(nèi)開展為期一年的中藥飲片質(zhì)量集中整治,,從整治時間來看,一直會延續(xù)到2019年9月底,。

10月10日,,國務院印發(fā)《關于在全國推開& 證照分離& 改革的通知》,該通知在第一批全國推開& 證照分離& 改革的具體事項是就提到,,& 允許營利性醫(yī)療機構開展藥品,、器械等醫(yī)療相關的經(jīng)營活動,醫(yī)療活動場所與其他經(jīng)營活動場所應當分離& ,。

10月19日,,北京市出臺《關于進一步促進便利店發(fā)展的若干措施》,提出連鎖便利店可按有關標準申請零售經(jīng)營乙類非處方藥,,申請二類醫(yī)療器械經(jīng)營備案的可由企業(yè)總部統(tǒng)一配備質(zhì)量管理人員,。

11月1日,國家藥品監(jiān)督管理局發(fā)布《關于藥品信息化追溯體系建設的指導意見》,,提出藥品零售和使用單位在采購藥品時,,向上游企業(yè)索取相關追溯信息,在藥品驗收時進行核對,,并將核對信息反饋上游企業(yè),;在銷售藥品時,應保存銷售記錄明細,,并及時調(diào)整售出藥品的相應狀態(tài)標識,。

11月21日,國家醫(yī)保局召開新聞發(fā)布會,,就國家打擊欺詐騙取醫(yī)療保障基金專項行動情況作了簡要介紹,,公布要在全國范圍內(nèi)開展專項行動& 回頭看& 。同時,,還下發(fā)了《關于開展打擊欺詐騙取醫(yī)療保障基金專項行動自查工作回頭看的通知》,,對于醫(yī)保藥店,重點查處串換藥品,刷卡套取基金等行為,。

11月23日,,商務部發(fā)布關于《全國零售藥店分類分級管理指導意見(征求意見稿)》,提出按照經(jīng)營條件和合規(guī)狀況將零售藥店劃分為三個類別:一類藥店可經(jīng)營乙類非處方藥,;二類藥店可經(jīng)營非處方藥,、處方藥(不包括禁止類、限制類藥品),、中藥飲片,;三類藥店可經(jīng)營非處方藥、處方藥(不包括禁止類藥品),、中藥飲片,。經(jīng)營條件和合規(guī)狀況包括零售藥店的藥品質(zhì)量保障能力、藥學技術人員配置和行政處罰記錄等內(nèi)容,。在分類結(jié)果的基礎上,,按照經(jīng)營服務能力將二類、三類藥店由低到高劃分為A,、AA,、AAA三個等級。經(jīng)營服務能力包括服務環(huán)境條件,、供應保障能力,、人員資質(zhì)及培訓、藥學服務水平,、追溯體系建設及信息化程度,、誠信經(jīng)營、科普教育及便民服務等內(nèi)容,。

二,、2018年零售藥店市場狀況

2018年上半年,,藥店行業(yè)并購如火如荼,,下半年以來則逐漸降溫,可以看出零售藥店行業(yè)的并購整合發(fā)生了變化,。其中既有行業(yè)內(nèi)的并購重組,,如益豐藥房以現(xiàn)金及發(fā)行股份的方式,以13.84億元收購石家莊新興藥房連鎖有限公司86.31%股權,;也有來著行業(yè)外的投資并購,,如阿里健康(中國)向漱玉平民大藥房連鎖股份有限公司注入現(xiàn)金4.54億元,其中3408萬元用于增加漱玉平民大藥房的注冊資本,,4.2億元將用作其資本儲備,。在各路資本的加持下,2018年藥店行業(yè)發(fā)生了顯著變化。

一,、連鎖藥店企業(yè)數(shù)量減少,。

據(jù)中商產(chǎn)業(yè)研究院大數(shù)據(jù),2013年我國連鎖藥店企業(yè)僅3570家,,此后三年均呈現(xiàn)平穩(wěn)增長態(tài)勢,,到2016年突破5000家,達到5609家,。但2017年開始出現(xiàn)轉(zhuǎn)折,。這一年,零售藥店行業(yè)并購潮迭起,,連鎖藥店企業(yè)數(shù)量下滑至5409家,,同比減少3.6%。2018年,,由于收購成本顯著增加,,管控能力跟不上規(guī)模擴張速度,傳統(tǒng)競爭模式發(fā)生改變,,傳統(tǒng)藥店面臨互聯(lián)網(wǎng)賣藥模式挑戰(zhàn),,在醫(yī)保控費,、藥店分類分級管理以及處方外流等政策背景下,,藥店盈利模式改變,連鎖藥店行業(yè)并購回歸冷靜,,并購規(guī)模有所縮小,,初步估計到2018年末,連鎖藥店數(shù)量約為5280多家,。預計2019年藥店行業(yè)并購潮會進一步冷卻,,連鎖藥店數(shù)量將進一步縮減至5200家左右。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

二,、零售藥店數(shù)量同步減少,。

我國零售藥店的雖然發(fā)展時間較短,但成長速度快,,零售藥店網(wǎng)絡已在全國鋪開,。2017年,我國零售藥店數(shù)量(包括連鎖企業(yè)下轄藥店和單體藥店)約為45.4萬家,,相較于2013年增加2.1萬家,。整體來看,從2013年到2017年,,我國零售藥店總數(shù)量處于相對穩(wěn)定水平,。因并購的影響,,預計2018年中國零售藥店規(guī)模有所縮小,零售藥店數(shù)量將達44.9萬家左右,,而2019年零售藥店數(shù)量仍將會小幅下降,,達到43.4萬家左右。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

二,、零售藥店數(shù)量同步減少,。

我國零售藥店的雖然發(fā)展時間較短,但成長速度快,,零售藥店網(wǎng)絡已在全國鋪開,。2017年,我國零售藥店數(shù)量(包括連鎖企業(yè)下轄藥店和單體藥店)約為45.4萬家,,相較于2013年增加2.1萬家,。整體來看,從2013年到2017年,,我國零售藥店總數(shù)量處于相對穩(wěn)定水平,。因并購的影響,,預計2018年中國零售藥店規(guī)模有所縮小,零售藥店數(shù)量將達44.9萬家左右,,而2019年零售藥店數(shù)量仍將會小幅下降,,達到43.4萬家左右。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

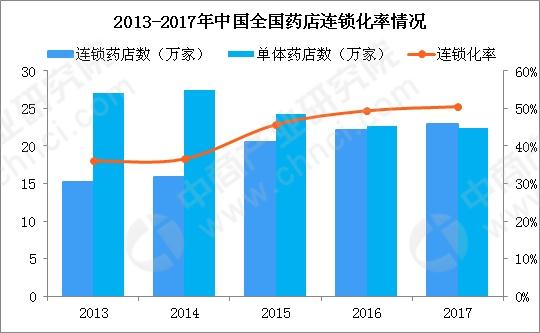

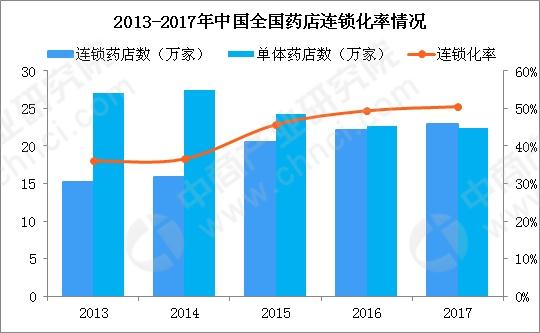

三,、藥店連鎖化率提高,。

2014年以前,零售藥店較為分散,,從2014年開始,,零售藥店行業(yè)進入結(jié)構性調(diào)整階段,單體藥店的數(shù)量開始呈下降趨勢,,藥店的連鎖化率開始快速提升,,藥店行業(yè)發(fā)展從數(shù)量提升開始向集中度提升轉(zhuǎn)型。2015年,,單體藥店數(shù)24.32萬家,,同比減少3.12萬家,零售藥店連鎖化率45.7%,。2017年,,連鎖藥店數(shù)量首次超過單體藥店數(shù)量,連鎖藥店22.92萬家,,單體藥店22.45萬家,,連鎖化率提高至50.5%。預計2018年單體藥店規(guī)模進一步縮小,,連鎖藥店規(guī)模繼續(xù)擴大,,連鎖化率有望達到51.8%。因藥店分類分級管理全國推廣,,2019年連鎖藥店率將進一步提高,,有望達到54.1%。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

三,、藥店連鎖化率提高,。

2014年以前,零售藥店較為分散,,從2014年開始,,零售藥店行業(yè)進入結(jié)構性調(diào)整階段,單體藥店的數(shù)量開始呈下降趨勢,,藥店的連鎖化率開始快速提升,,藥店行業(yè)發(fā)展從數(shù)量提升開始向集中度提升轉(zhuǎn)型。2015年,,單體藥店數(shù)24.32萬家,,同比減少3.12萬家,零售藥店連鎖化率45.7%,。2017年,,連鎖藥店數(shù)量首次超過單體藥店數(shù)量,連鎖藥店22.92萬家,,單體藥店22.45萬家,,連鎖化率提高至50.5%。預計2018年單體藥店規(guī)模進一步縮小,,連鎖藥店規(guī)模繼續(xù)擴大,,連鎖化率有望達到51.8%。因藥店分類分級管理全國推廣,,2019年連鎖藥店率將進一步提高,,有望達到54.1%。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

分地區(qū)來看,,西南地區(qū)的連鎖率虛高,,西北地區(qū)的連鎖率最低,其他地區(qū)與全國的連鎖率大致相同,。連鎖率超過80%的省份是重慶市,、上海市和四川省,。青海和廣西也較高,。上海市因為有較為強勢的本土連鎖企業(yè),直營力較強,,市場集中度高,。但值得注意的是,,川渝地區(qū)雖然連鎖率高,但主要以加盟店為主(如桐君閣),,大部分連鎖下轄的直營藥店數(shù)較少,,而加盟店一般只帶來加盟費和供應鏈管理收益,與真正的直營連鎖藥店的控制力不同,。

四,、店均服務人口存在較大的提升空間。

經(jīng)計算,,近年來中國零售藥店店均服務人口呈小幅波動狀態(tài),。2017年,中國零售藥店店均服務人口為3064人/家,,隨著醫(yī)藥O2O,、智能藥店、未來藥店的建設,,2018—2019年零售藥店店均服務人口將大幅提升,。

從零售藥店平均每店覆蓋人數(shù)看,目前東北,、華東和華南趨于飽和,,華北、西北,、華中地區(qū)藥店數(shù)量則不夠飽和,。青海、重慶,、黑龍江,、吉林、廣東,、內(nèi)蒙古,、遼寧等省份平均每店服務人數(shù)低于全國平均水平,表明這些區(qū)域的藥店數(shù)量相對飽和,;而西藏,、上海、海南,、福建,、江西、湖北,、甘肅,、陜西的平均每店服務人數(shù)較高,還有很大發(fā)展空間,。

從國際上來看,,2016年美國藥店的店均服務人口約5250人/家,,日本藥妝店的店均服務人口更高達7052人/家,說明我國的藥店服務能力以及大眾對藥店的消費認知與美日相比仍有較大提升空間,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

分地區(qū)來看,,西南地區(qū)的連鎖率虛高,,西北地區(qū)的連鎖率最低,其他地區(qū)與全國的連鎖率大致相同,。連鎖率超過80%的省份是重慶市,、上海市和四川省,。青海和廣西也較高,。上海市因為有較為強勢的本土連鎖企業(yè),直營力較強,,市場集中度高,。但值得注意的是,,川渝地區(qū)雖然連鎖率高,但主要以加盟店為主(如桐君閣),,大部分連鎖下轄的直營藥店數(shù)較少,,而加盟店一般只帶來加盟費和供應鏈管理收益,與真正的直營連鎖藥店的控制力不同,。

四,、店均服務人口存在較大的提升空間。

經(jīng)計算,,近年來中國零售藥店店均服務人口呈小幅波動狀態(tài),。2017年,中國零售藥店店均服務人口為3064人/家,,隨著醫(yī)藥O2O,、智能藥店、未來藥店的建設,,2018—2019年零售藥店店均服務人口將大幅提升,。

從零售藥店平均每店覆蓋人數(shù)看,目前東北,、華東和華南趨于飽和,,華北、西北,、華中地區(qū)藥店數(shù)量則不夠飽和,。青海、重慶,、黑龍江,、吉林、廣東,、內(nèi)蒙古,、遼寧等省份平均每店服務人數(shù)低于全國平均水平,表明這些區(qū)域的藥店數(shù)量相對飽和,;而西藏,、上海、海南,、福建,、江西、湖北,、甘肅,、陜西的平均每店服務人數(shù)較高,還有很大發(fā)展空間,。

從國際上來看,,2016年美國藥店的店均服務人口約5250人/家,,日本藥妝店的店均服務人口更高達7052人/家,說明我國的藥店服務能力以及大眾對藥店的消費認知與美日相比仍有較大提升空間,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院計算

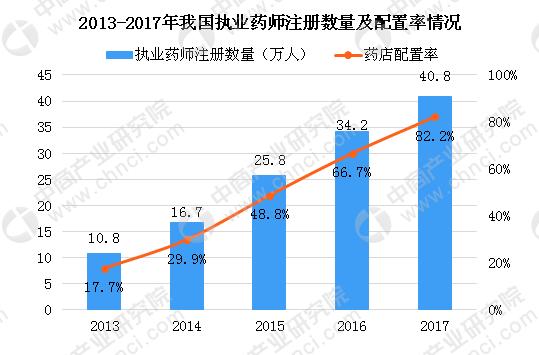

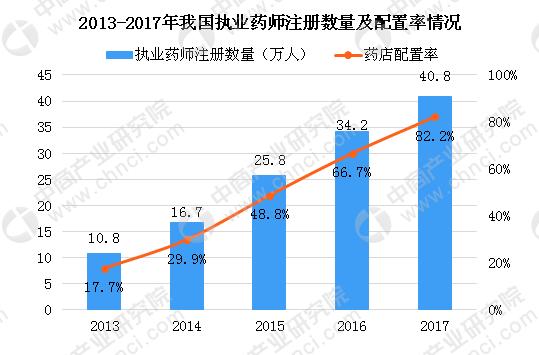

五,、執(zhí)業(yè)藥師數(shù)量缺口問題突出。

近五年,,中國注冊執(zhí)業(yè)藥師注冊數(shù)量持續(xù)增加,,2013年僅10.8萬人,2017年增至40.8萬人,,國家食品藥品監(jiān)督管理總局執(zhí)業(yè)藥師資格認證中心公布的2018年11月全國執(zhí)業(yè)藥師注冊情況顯示,,注冊人數(shù)已達到46.4萬人。從執(zhí)業(yè)藥師注冊人數(shù)增長速度來看,,估計到2020年底,,實現(xiàn)& 十三五& 對執(zhí)業(yè)藥師數(shù)量要求每萬人口4名執(zhí)業(yè)藥師的目標估計沒什么問題。

但從藥店執(zhí)業(yè)藥師需求來看,,2017年藥店執(zhí)業(yè)藥師配置率約為82.2%,。根據(jù)《國家藥品安全& 十二五& 規(guī)劃》要求,到& 十二五& 末,,所有零售藥店和醫(yī)院藥房營業(yè)時需有執(zhí)業(yè)藥師指導合理用藥,。因此按照1:1(大型門店配置比例通常為1:2)的比例進行配置,我國執(zhí)業(yè)藥師數(shù)量仍存在較大缺口,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院計算

五,、執(zhí)業(yè)藥師數(shù)量缺口問題突出。

近五年,,中國注冊執(zhí)業(yè)藥師注冊數(shù)量持續(xù)增加,,2013年僅10.8萬人,2017年增至40.8萬人,,國家食品藥品監(jiān)督管理總局執(zhí)業(yè)藥師資格認證中心公布的2018年11月全國執(zhí)業(yè)藥師注冊情況顯示,,注冊人數(shù)已達到46.4萬人。從執(zhí)業(yè)藥師注冊人數(shù)增長速度來看,,估計到2020年底,,實現(xiàn)& 十三五& 對執(zhí)業(yè)藥師數(shù)量要求每萬人口4名執(zhí)業(yè)藥師的目標估計沒什么問題。

但從藥店執(zhí)業(yè)藥師需求來看,,2017年藥店執(zhí)業(yè)藥師配置率約為82.2%,。根據(jù)《國家藥品安全& 十二五& 規(guī)劃》要求,到& 十二五& 末,,所有零售藥店和醫(yī)院藥房營業(yè)時需有執(zhí)業(yè)藥師指導合理用藥,。因此按照1:1(大型門店配置比例通常為1:2)的比例進行配置,我國執(zhí)業(yè)藥師數(shù)量仍存在較大缺口,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

六,、處方外流不及預期。

近年來,,在& 醫(yī)藥分開& 的大背景下,,零售藥店行業(yè)迎來處方外流的機遇。這是一個全新的增量市場,,帶來的業(yè)績增長空間不言而喻,。這也是資本青睞零售藥店行業(yè)的原因之一,但現(xiàn)實情況不盡如人意,。因為相對而言,,藥店在處方外流中是承接方,是被動的那一方,,對整個處方外流的過程掌控力度很弱,。

零售藥店想承接處方外流,要跨越& 三座大山& ,。首先是處方來源,,一般而言,很少有零售藥店跟醫(yī)院有強連接——批零一體化企業(yè)除外,,相反的是,,流通企業(yè)有醫(yī)院資源,,能夠拿到處方,;其次是藥品供應保障能力和藥事服務能力,,長期而言,處方藥不是藥店的經(jīng)營重心,,也不是首要的利潤來源,,所以藥店的處方藥品種和服務能力都有限;再就是社保的支持,,目前很難打通社保統(tǒng)籌,,如果不能報銷,對患者的吸引能力則有限,。

當然,,這并不是說零售藥店完全不能承接處方外流,只是說零售藥店如果想要承接處方外流,,會因為自身的經(jīng)營特點,、經(jīng)營方式,有不達預期的可能性,。

七,、& 互聯(lián)網(wǎng)+醫(yī)藥& 沖擊傳統(tǒng)零售藥店。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式的沖擊,,其一是資本層面的沖擊,,比如平安、阿里,、京東等在醫(yī)藥零售領域的投資,,其中阿里最成體系,其利用大健康& 旗艦平臺& 阿里健康,,密集投資了山東漱玉平民,、安徽華人健康、貴州一樹等區(qū)域龍頭連鎖藥店,,在這些連鎖藥店的所在區(qū)域推進線上線下醫(yī)藥零售渠道的融合,。阿里的入股是一種較為& 溫和& 的入股,不謀求絕對控制權,,也不要求業(yè)績對賭,,這對于想做大的區(qū)域龍頭來說,是一個非常好的機會,。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式?jīng)_擊之二是& 新零售& ,,或者說是O2O。為什么O2O模式是對傳統(tǒng)醫(yī)藥零售模式的沖擊呢,?因為傳統(tǒng)的零售藥店做的是300—500米的生意,,是個純線下的生意,,在好的位置,有好的人流,,就能有很好的發(fā)展,。而O2O提升了單個藥店的覆蓋范圍,可以進行3—5公里的輻射,,最直觀的影響就是藥店不需要那么多了,,一個區(qū)域內(nèi)的藥店數(shù)量將會大幅削減,很多經(jīng)營不及預期的藥店肯定會被淘汰,。O2O對傳統(tǒng)藥店的沖擊還體現(xiàn)在進店人數(shù)的減少上,,原先買藥必須到店,到店之后可以讓店員進行導購,、推薦和完善資料表之后還可進行二次開發(fā),,比如做會員管理、優(yōu)惠促銷等,。但是O2O模式下,,消費者不需要到店就能買藥,也就沒辦法進行推薦,,也沒辦法進行二次開發(fā)了,,這讓消費者完全脫離了藥店的掌控范圍,很多原本在線下能夠完成的營銷活動在線上就成了未知數(shù),。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

六,、處方外流不及預期。

近年來,,在& 醫(yī)藥分開& 的大背景下,,零售藥店行業(yè)迎來處方外流的機遇。這是一個全新的增量市場,,帶來的業(yè)績增長空間不言而喻,。這也是資本青睞零售藥店行業(yè)的原因之一,但現(xiàn)實情況不盡如人意,。因為相對而言,,藥店在處方外流中是承接方,是被動的那一方,,對整個處方外流的過程掌控力度很弱,。

零售藥店想承接處方外流,要跨越& 三座大山& ,。首先是處方來源,,一般而言,很少有零售藥店跟醫(yī)院有強連接——批零一體化企業(yè)除外,,相反的是,,流通企業(yè)有醫(yī)院資源,,能夠拿到處方,;其次是藥品供應保障能力和藥事服務能力,,長期而言,處方藥不是藥店的經(jīng)營重心,,也不是首要的利潤來源,,所以藥店的處方藥品種和服務能力都有限;再就是社保的支持,,目前很難打通社保統(tǒng)籌,,如果不能報銷,對患者的吸引能力則有限,。

當然,,這并不是說零售藥店完全不能承接處方外流,只是說零售藥店如果想要承接處方外流,,會因為自身的經(jīng)營特點,、經(jīng)營方式,有不達預期的可能性,。

七,、& 互聯(lián)網(wǎng)+醫(yī)藥& 沖擊傳統(tǒng)零售藥店。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式的沖擊,,其一是資本層面的沖擊,,比如平安、阿里,、京東等在醫(yī)藥零售領域的投資,,其中阿里最成體系,其利用大健康& 旗艦平臺& 阿里健康,,密集投資了山東漱玉平民,、安徽華人健康、貴州一樹等區(qū)域龍頭連鎖藥店,,在這些連鎖藥店的所在區(qū)域推進線上線下醫(yī)藥零售渠道的融合,。阿里的入股是一種較為& 溫和& 的入股,不謀求絕對控制權,,也不要求業(yè)績對賭,,這對于想做大的區(qū)域龍頭來說,是一個非常好的機會,。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式?jīng)_擊之二是& 新零售& ,,或者說是O2O。為什么O2O模式是對傳統(tǒng)醫(yī)藥零售模式的沖擊呢,?因為傳統(tǒng)的零售藥店做的是300—500米的生意,,是個純線下的生意,,在好的位置,有好的人流,,就能有很好的發(fā)展,。而O2O提升了單個藥店的覆蓋范圍,可以進行3—5公里的輻射,,最直觀的影響就是藥店不需要那么多了,,一個區(qū)域內(nèi)的藥店數(shù)量將會大幅削減,很多經(jīng)營不及預期的藥店肯定會被淘汰,。O2O對傳統(tǒng)藥店的沖擊還體現(xiàn)在進店人數(shù)的減少上,,原先買藥必須到店,到店之后可以讓店員進行導購,、推薦和完善資料表之后還可進行二次開發(fā),,比如做會員管理、優(yōu)惠促銷等,。但是O2O模式下,,消費者不需要到店就能買藥,也就沒辦法進行推薦,,也沒辦法進行二次開發(fā)了,,這讓消費者完全脫離了藥店的掌控范圍,很多原本在線下能夠完成的營銷活動在線上就成了未知數(shù),。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

二,、零售藥店數(shù)量同步減少,。

我國零售藥店的雖然發(fā)展時間較短,但成長速度快,,零售藥店網(wǎng)絡已在全國鋪開,。2017年,我國零售藥店數(shù)量(包括連鎖企業(yè)下轄藥店和單體藥店)約為45.4萬家,,相較于2013年增加2.1萬家,。整體來看,從2013年到2017年,,我國零售藥店總數(shù)量處于相對穩(wěn)定水平,。因并購的影響,,預計2018年中國零售藥店規(guī)模有所縮小,零售藥店數(shù)量將達44.9萬家左右,,而2019年零售藥店數(shù)量仍將會小幅下降,,達到43.4萬家左右。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

二,、零售藥店數(shù)量同步減少,。

我國零售藥店的雖然發(fā)展時間較短,但成長速度快,,零售藥店網(wǎng)絡已在全國鋪開,。2017年,我國零售藥店數(shù)量(包括連鎖企業(yè)下轄藥店和單體藥店)約為45.4萬家,,相較于2013年增加2.1萬家,。整體來看,從2013年到2017年,,我國零售藥店總數(shù)量處于相對穩(wěn)定水平,。因并購的影響,,預計2018年中國零售藥店規(guī)模有所縮小,零售藥店數(shù)量將達44.9萬家左右,,而2019年零售藥店數(shù)量仍將會小幅下降,,達到43.4萬家左右。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

三,、藥店連鎖化率提高,。

2014年以前,零售藥店較為分散,,從2014年開始,,零售藥店行業(yè)進入結(jié)構性調(diào)整階段,單體藥店的數(shù)量開始呈下降趨勢,,藥店的連鎖化率開始快速提升,,藥店行業(yè)發(fā)展從數(shù)量提升開始向集中度提升轉(zhuǎn)型。2015年,,單體藥店數(shù)24.32萬家,,同比減少3.12萬家,零售藥店連鎖化率45.7%,。2017年,,連鎖藥店數(shù)量首次超過單體藥店數(shù)量,連鎖藥店22.92萬家,,單體藥店22.45萬家,,連鎖化率提高至50.5%。預計2018年單體藥店規(guī)模進一步縮小,,連鎖藥店規(guī)模繼續(xù)擴大,,連鎖化率有望達到51.8%。因藥店分類分級管理全國推廣,,2019年連鎖藥店率將進一步提高,,有望達到54.1%。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

三,、藥店連鎖化率提高,。

2014年以前,零售藥店較為分散,,從2014年開始,,零售藥店行業(yè)進入結(jié)構性調(diào)整階段,單體藥店的數(shù)量開始呈下降趨勢,,藥店的連鎖化率開始快速提升,,藥店行業(yè)發(fā)展從數(shù)量提升開始向集中度提升轉(zhuǎn)型。2015年,,單體藥店數(shù)24.32萬家,,同比減少3.12萬家,零售藥店連鎖化率45.7%,。2017年,,連鎖藥店數(shù)量首次超過單體藥店數(shù)量,連鎖藥店22.92萬家,,單體藥店22.45萬家,,連鎖化率提高至50.5%。預計2018年單體藥店規(guī)模進一步縮小,,連鎖藥店規(guī)模繼續(xù)擴大,,連鎖化率有望達到51.8%。因藥店分類分級管理全國推廣,,2019年連鎖藥店率將進一步提高,,有望達到54.1%。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

分地區(qū)來看,,西南地區(qū)的連鎖率虛高,,西北地區(qū)的連鎖率最低,其他地區(qū)與全國的連鎖率大致相同,。連鎖率超過80%的省份是重慶市,、上海市和四川省,。青海和廣西也較高,。上海市因為有較為強勢的本土連鎖企業(yè),直營力較強,,市場集中度高,。但值得注意的是,,川渝地區(qū)雖然連鎖率高,但主要以加盟店為主(如桐君閣),,大部分連鎖下轄的直營藥店數(shù)較少,,而加盟店一般只帶來加盟費和供應鏈管理收益,與真正的直營連鎖藥店的控制力不同,。

四,、店均服務人口存在較大的提升空間。

經(jīng)計算,,近年來中國零售藥店店均服務人口呈小幅波動狀態(tài),。2017年,中國零售藥店店均服務人口為3064人/家,,隨著醫(yī)藥O2O,、智能藥店、未來藥店的建設,,2018—2019年零售藥店店均服務人口將大幅提升,。

從零售藥店平均每店覆蓋人數(shù)看,目前東北,、華東和華南趨于飽和,,華北、西北,、華中地區(qū)藥店數(shù)量則不夠飽和,。青海、重慶,、黑龍江,、吉林、廣東,、內(nèi)蒙古,、遼寧等省份平均每店服務人數(shù)低于全國平均水平,表明這些區(qū)域的藥店數(shù)量相對飽和,;而西藏,、上海、海南,、福建,、江西、湖北,、甘肅,、陜西的平均每店服務人數(shù)較高,還有很大發(fā)展空間,。

從國際上來看,,2016年美國藥店的店均服務人口約5250人/家,,日本藥妝店的店均服務人口更高達7052人/家,說明我國的藥店服務能力以及大眾對藥店的消費認知與美日相比仍有較大提升空間,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

分地區(qū)來看,,西南地區(qū)的連鎖率虛高,,西北地區(qū)的連鎖率最低,其他地區(qū)與全國的連鎖率大致相同,。連鎖率超過80%的省份是重慶市,、上海市和四川省,。青海和廣西也較高,。上海市因為有較為強勢的本土連鎖企業(yè),直營力較強,,市場集中度高,。但值得注意的是,,川渝地區(qū)雖然連鎖率高,但主要以加盟店為主(如桐君閣),,大部分連鎖下轄的直營藥店數(shù)較少,,而加盟店一般只帶來加盟費和供應鏈管理收益,與真正的直營連鎖藥店的控制力不同,。

四,、店均服務人口存在較大的提升空間。

經(jīng)計算,,近年來中國零售藥店店均服務人口呈小幅波動狀態(tài),。2017年,中國零售藥店店均服務人口為3064人/家,,隨著醫(yī)藥O2O,、智能藥店、未來藥店的建設,,2018—2019年零售藥店店均服務人口將大幅提升,。

從零售藥店平均每店覆蓋人數(shù)看,目前東北,、華東和華南趨于飽和,,華北、西北,、華中地區(qū)藥店數(shù)量則不夠飽和,。青海、重慶,、黑龍江,、吉林、廣東,、內(nèi)蒙古,、遼寧等省份平均每店服務人數(shù)低于全國平均水平,表明這些區(qū)域的藥店數(shù)量相對飽和,;而西藏,、上海、海南,、福建,、江西、湖北,、甘肅,、陜西的平均每店服務人數(shù)較高,還有很大發(fā)展空間,。

從國際上來看,,2016年美國藥店的店均服務人口約5250人/家,,日本藥妝店的店均服務人口更高達7052人/家,說明我國的藥店服務能力以及大眾對藥店的消費認知與美日相比仍有較大提升空間,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院計算

五,、執(zhí)業(yè)藥師數(shù)量缺口問題突出。

近五年,,中國注冊執(zhí)業(yè)藥師注冊數(shù)量持續(xù)增加,,2013年僅10.8萬人,2017年增至40.8萬人,,國家食品藥品監(jiān)督管理總局執(zhí)業(yè)藥師資格認證中心公布的2018年11月全國執(zhí)業(yè)藥師注冊情況顯示,,注冊人數(shù)已達到46.4萬人。從執(zhí)業(yè)藥師注冊人數(shù)增長速度來看,,估計到2020年底,,實現(xiàn)& 十三五& 對執(zhí)業(yè)藥師數(shù)量要求每萬人口4名執(zhí)業(yè)藥師的目標估計沒什么問題。

但從藥店執(zhí)業(yè)藥師需求來看,,2017年藥店執(zhí)業(yè)藥師配置率約為82.2%,。根據(jù)《國家藥品安全& 十二五& 規(guī)劃》要求,到& 十二五& 末,,所有零售藥店和醫(yī)院藥房營業(yè)時需有執(zhí)業(yè)藥師指導合理用藥,。因此按照1:1(大型門店配置比例通常為1:2)的比例進行配置,我國執(zhí)業(yè)藥師數(shù)量仍存在較大缺口,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院計算

五,、執(zhí)業(yè)藥師數(shù)量缺口問題突出。

近五年,,中國注冊執(zhí)業(yè)藥師注冊數(shù)量持續(xù)增加,,2013年僅10.8萬人,2017年增至40.8萬人,,國家食品藥品監(jiān)督管理總局執(zhí)業(yè)藥師資格認證中心公布的2018年11月全國執(zhí)業(yè)藥師注冊情況顯示,,注冊人數(shù)已達到46.4萬人。從執(zhí)業(yè)藥師注冊人數(shù)增長速度來看,,估計到2020年底,,實現(xiàn)& 十三五& 對執(zhí)業(yè)藥師數(shù)量要求每萬人口4名執(zhí)業(yè)藥師的目標估計沒什么問題。

但從藥店執(zhí)業(yè)藥師需求來看,,2017年藥店執(zhí)業(yè)藥師配置率約為82.2%,。根據(jù)《國家藥品安全& 十二五& 規(guī)劃》要求,到& 十二五& 末,,所有零售藥店和醫(yī)院藥房營業(yè)時需有執(zhí)業(yè)藥師指導合理用藥,。因此按照1:1(大型門店配置比例通常為1:2)的比例進行配置,我國執(zhí)業(yè)藥師數(shù)量仍存在較大缺口,。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

六,、處方外流不及預期。

近年來,,在& 醫(yī)藥分開& 的大背景下,,零售藥店行業(yè)迎來處方外流的機遇。這是一個全新的增量市場,,帶來的業(yè)績增長空間不言而喻,。這也是資本青睞零售藥店行業(yè)的原因之一,但現(xiàn)實情況不盡如人意,。因為相對而言,,藥店在處方外流中是承接方,是被動的那一方,,對整個處方外流的過程掌控力度很弱,。

零售藥店想承接處方外流,要跨越& 三座大山& ,。首先是處方來源,,一般而言,很少有零售藥店跟醫(yī)院有強連接——批零一體化企業(yè)除外,,相反的是,,流通企業(yè)有醫(yī)院資源,,能夠拿到處方,;其次是藥品供應保障能力和藥事服務能力,,長期而言,處方藥不是藥店的經(jīng)營重心,,也不是首要的利潤來源,,所以藥店的處方藥品種和服務能力都有限;再就是社保的支持,,目前很難打通社保統(tǒng)籌,,如果不能報銷,對患者的吸引能力則有限,。

當然,,這并不是說零售藥店完全不能承接處方外流,只是說零售藥店如果想要承接處方外流,,會因為自身的經(jīng)營特點,、經(jīng)營方式,有不達預期的可能性,。

七,、& 互聯(lián)網(wǎng)+醫(yī)藥& 沖擊傳統(tǒng)零售藥店。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式的沖擊,,其一是資本層面的沖擊,,比如平安、阿里,、京東等在醫(yī)藥零售領域的投資,,其中阿里最成體系,其利用大健康& 旗艦平臺& 阿里健康,,密集投資了山東漱玉平民,、安徽華人健康、貴州一樹等區(qū)域龍頭連鎖藥店,,在這些連鎖藥店的所在區(qū)域推進線上線下醫(yī)藥零售渠道的融合,。阿里的入股是一種較為& 溫和& 的入股,不謀求絕對控制權,,也不要求業(yè)績對賭,,這對于想做大的區(qū)域龍頭來說,是一個非常好的機會,。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式?jīng)_擊之二是& 新零售& ,,或者說是O2O。為什么O2O模式是對傳統(tǒng)醫(yī)藥零售模式的沖擊呢,?因為傳統(tǒng)的零售藥店做的是300—500米的生意,,是個純線下的生意,,在好的位置,有好的人流,,就能有很好的發(fā)展,。而O2O提升了單個藥店的覆蓋范圍,可以進行3—5公里的輻射,,最直觀的影響就是藥店不需要那么多了,,一個區(qū)域內(nèi)的藥店數(shù)量將會大幅削減,很多經(jīng)營不及預期的藥店肯定會被淘汰,。O2O對傳統(tǒng)藥店的沖擊還體現(xiàn)在進店人數(shù)的減少上,,原先買藥必須到店,到店之后可以讓店員進行導購,、推薦和完善資料表之后還可進行二次開發(fā),,比如做會員管理、優(yōu)惠促銷等,。但是O2O模式下,,消費者不需要到店就能買藥,也就沒辦法進行推薦,,也沒辦法進行二次開發(fā)了,,這讓消費者完全脫離了藥店的掌控范圍,很多原本在線下能夠完成的營銷活動在線上就成了未知數(shù),。

數(shù)據(jù)來源:中商產(chǎn)業(yè)研究院大數(shù)據(jù)庫

六,、處方外流不及預期。

近年來,,在& 醫(yī)藥分開& 的大背景下,,零售藥店行業(yè)迎來處方外流的機遇。這是一個全新的增量市場,,帶來的業(yè)績增長空間不言而喻,。這也是資本青睞零售藥店行業(yè)的原因之一,但現(xiàn)實情況不盡如人意,。因為相對而言,,藥店在處方外流中是承接方,是被動的那一方,,對整個處方外流的過程掌控力度很弱,。

零售藥店想承接處方外流,要跨越& 三座大山& ,。首先是處方來源,,一般而言,很少有零售藥店跟醫(yī)院有強連接——批零一體化企業(yè)除外,,相反的是,,流通企業(yè)有醫(yī)院資源,,能夠拿到處方,;其次是藥品供應保障能力和藥事服務能力,,長期而言,處方藥不是藥店的經(jīng)營重心,,也不是首要的利潤來源,,所以藥店的處方藥品種和服務能力都有限;再就是社保的支持,,目前很難打通社保統(tǒng)籌,,如果不能報銷,對患者的吸引能力則有限,。

當然,,這并不是說零售藥店完全不能承接處方外流,只是說零售藥店如果想要承接處方外流,,會因為自身的經(jīng)營特點,、經(jīng)營方式,有不達預期的可能性,。

七,、& 互聯(lián)網(wǎng)+醫(yī)藥& 沖擊傳統(tǒng)零售藥店。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式的沖擊,,其一是資本層面的沖擊,,比如平安、阿里,、京東等在醫(yī)藥零售領域的投資,,其中阿里最成體系,其利用大健康& 旗艦平臺& 阿里健康,,密集投資了山東漱玉平民,、安徽華人健康、貴州一樹等區(qū)域龍頭連鎖藥店,,在這些連鎖藥店的所在區(qū)域推進線上線下醫(yī)藥零售渠道的融合,。阿里的入股是一種較為& 溫和& 的入股,不謀求絕對控制權,,也不要求業(yè)績對賭,,這對于想做大的區(qū)域龍頭來說,是一個非常好的機會,。

& 互聯(lián)網(wǎng)+醫(yī)藥& 模式?jīng)_擊之二是& 新零售& ,,或者說是O2O。為什么O2O模式是對傳統(tǒng)醫(yī)藥零售模式的沖擊呢,?因為傳統(tǒng)的零售藥店做的是300—500米的生意,,是個純線下的生意,,在好的位置,有好的人流,,就能有很好的發(fā)展,。而O2O提升了單個藥店的覆蓋范圍,可以進行3—5公里的輻射,,最直觀的影響就是藥店不需要那么多了,,一個區(qū)域內(nèi)的藥店數(shù)量將會大幅削減,很多經(jīng)營不及預期的藥店肯定會被淘汰,。O2O對傳統(tǒng)藥店的沖擊還體現(xiàn)在進店人數(shù)的減少上,,原先買藥必須到店,到店之后可以讓店員進行導購,、推薦和完善資料表之后還可進行二次開發(fā),,比如做會員管理、優(yōu)惠促銷等,。但是O2O模式下,,消費者不需要到店就能買藥,也就沒辦法進行推薦,,也沒辦法進行二次開發(fā)了,,這讓消費者完全脫離了藥店的掌控范圍,很多原本在線下能夠完成的營銷活動在線上就成了未知數(shù),。