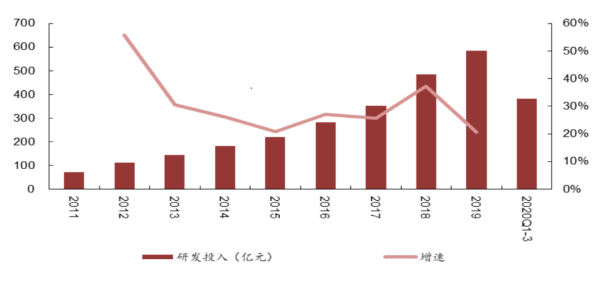

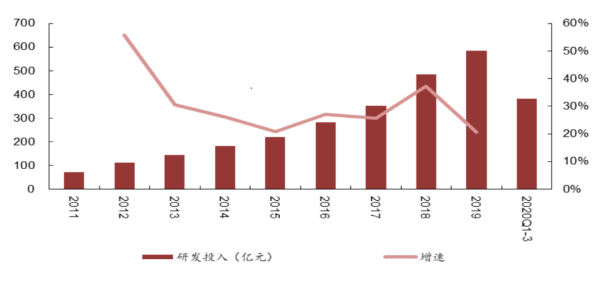

潤(rùn)寶醫(yī)療網(wǎng)6月2日訊 我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入,,已經(jīng)從2011年的100億元以下增長(zhǎng)至2019年研發(fā)投入已經(jīng)超500億元,。 截至目前,,國(guó)務(wù)院,、國(guó)家藥監(jiān)局,、衛(wèi)健委等相關(guān)部委已先后發(fā)布多項(xiàng)鼓勵(lì)創(chuàng)新相關(guān)文件,,具體內(nèi)容主要包括:1)加速創(chuàng)新藥審評(píng)審批;2)加入ICH,,推進(jìn)臨床結(jié)果國(guó)際互認(rèn);3)醫(yī)保目錄談判和動(dòng)態(tài)調(diào)整,,加速創(chuàng)新藥上市即進(jìn)入醫(yī)保。 同時(shí),,回顧過(guò)去三年的醫(yī)保談判結(jié)果,一方面,,談判品種數(shù)量呈現(xiàn)增長(zhǎng)趨勢(shì),國(guó)產(chǎn)品種的參與度不斷提升,,體現(xiàn)出當(dāng)下國(guó)內(nèi)創(chuàng)新藥市場(chǎng)的持續(xù)繁榮;另一方面,,創(chuàng)新品種納入醫(yī)保談判的范圍也在擴(kuò)大,有利于提升創(chuàng)新藥的可及性,。 縱觀全球,未來(lái)全球醫(yī)藥研發(fā)將維持高速增長(zhǎng)態(tài)勢(shì),。據(jù)公開數(shù)據(jù)估計(jì),,2019年全球創(chuàng)新藥市場(chǎng)規(guī)模約8877億美元,占藥物市場(chǎng)總規(guī)模的67%,,預(yù)計(jì)2020-2024創(chuàng)新藥市場(chǎng)增速為5%,。 全球新藥研發(fā)熱度不減,推動(dòng)藥物市場(chǎng)持續(xù)增長(zhǎng),,全球醫(yī)藥行業(yè)研發(fā)投入從2010年的1090億美元增長(zhǎng)到2019年的1434億美元,,復(fù)合增長(zhǎng)率為3.09%,預(yù)計(jì)2020-2025年全球醫(yī)藥研發(fā)仍將以3-5%的速度穩(wěn)步增長(zhǎng),。 全球醫(yī)藥研發(fā)投入情況 數(shù)據(jù)來(lái)源:西南證券研報(bào),、中康產(chǎn)業(yè)資本研究中心 在此背景下,我國(guó)創(chuàng)新藥市場(chǎng)研發(fā)投入不斷增加,。從我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入來(lái)看,,根據(jù)Wind數(shù)據(jù)統(tǒng)計(jì),我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入從2011年的100億元以下增長(zhǎng)至2019年研發(fā)投入已經(jīng)超500億元,表明我國(guó)醫(yī)藥上市企業(yè)開始重視研發(fā)投入,,其中像恒瑞醫(yī)藥,、貝達(dá)藥業(yè)等知名創(chuàng)新藥企業(yè)研發(fā)投入占營(yíng)業(yè)收入比重均超過(guò)15%,預(yù)計(jì)未來(lái)A股創(chuàng)新藥企業(yè)研發(fā)投入仍將保持高增長(zhǎng),。 中國(guó)A股上市醫(yī)藥企業(yè)研發(fā)投入情況圖片

數(shù)據(jù)來(lái)源:西南證券研報(bào),、中康產(chǎn)業(yè)資本研究中心 在此背景下,我國(guó)創(chuàng)新藥市場(chǎng)研發(fā)投入不斷增加,。從我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入來(lái)看,,根據(jù)Wind數(shù)據(jù)統(tǒng)計(jì),我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入從2011年的100億元以下增長(zhǎng)至2019年研發(fā)投入已經(jīng)超500億元,表明我國(guó)醫(yī)藥上市企業(yè)開始重視研發(fā)投入,,其中像恒瑞醫(yī)藥,、貝達(dá)藥業(yè)等知名創(chuàng)新藥企業(yè)研發(fā)投入占營(yíng)業(yè)收入比重均超過(guò)15%,預(yù)計(jì)未來(lái)A股創(chuàng)新藥企業(yè)研發(fā)投入仍將保持高增長(zhǎng),。 中國(guó)A股上市醫(yī)藥企業(yè)研發(fā)投入情況圖片 數(shù)據(jù)來(lái)源: Wind,、中康產(chǎn)業(yè)資本研究中心 頭部創(chuàng)新藥企多管齊下提升研發(fā)實(shí)力 目前,國(guó)內(nèi)A股部分創(chuàng)新藥上市公司如恒瑞醫(yī)藥,、貝達(dá)藥業(yè),、君實(shí)生物和微芯生物等,正從研發(fā)支出,、吸引人才,、優(yōu)化激勵(lì)機(jī)制等多維度強(qiáng)化研發(fā)實(shí)力。詳情如下: 圖表:頭部上市創(chuàng)新藥企近三年研發(fā)情況

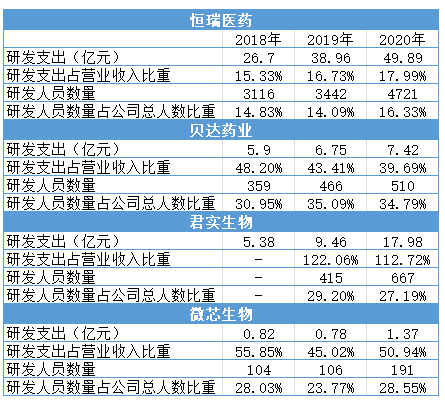

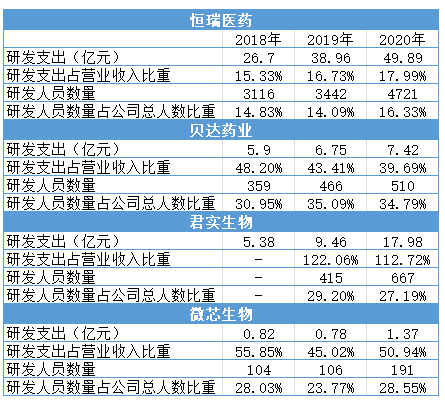

數(shù)據(jù)來(lái)源: Wind,、中康產(chǎn)業(yè)資本研究中心 頭部創(chuàng)新藥企多管齊下提升研發(fā)實(shí)力 目前,國(guó)內(nèi)A股部分創(chuàng)新藥上市公司如恒瑞醫(yī)藥,、貝達(dá)藥業(yè),、君實(shí)生物和微芯生物等,正從研發(fā)支出,、吸引人才,、優(yōu)化激勵(lì)機(jī)制等多維度強(qiáng)化研發(fā)實(shí)力。詳情如下: 圖表:頭部上市創(chuàng)新藥企近三年研發(fā)情況 數(shù)據(jù)來(lái)源:公司年報(bào),、中康產(chǎn)業(yè)資本研究中心 1,、恒瑞醫(yī)藥近三年研發(fā)支出占比逐年提升 恒瑞醫(yī)藥是國(guó)內(nèi)醫(yī)藥創(chuàng)新和高質(zhì)量發(fā)展的代表企業(yè),也是國(guó)內(nèi)上市企業(yè)中自主研發(fā)轉(zhuǎn)型最為典型的代表之一,,自主研發(fā)模式非??简?yàn)藥企綜合能力,包括研發(fā)投入,、研發(fā)人員儲(chǔ)備,、管線布局等方面。 從研發(fā)投入來(lái)看,,仿制藥提供的現(xiàn)金流保證企業(yè)研發(fā)投入的可持續(xù)性,,使其創(chuàng)新的安全邊際更高,恒瑞醫(yī)藥2017-2020年研發(fā)投入占營(yíng)業(yè)收入比重超15%,,分別為15.33%,、16.73%和17.99%,2020年恒瑞醫(yī)藥的研發(fā)投入達(dá)到了49.89億元,; 在研發(fā)人員儲(chǔ)備上,,恒瑞醫(yī)藥的研發(fā)人員數(shù)量從2017年的3116人增至2020年的4721人,占總?cè)藬?shù)比重也從2017年的14.83%增長(zhǎng)至16.33%,。 在創(chuàng)新藥方面,,目前恒瑞醫(yī)藥累計(jì)7款創(chuàng)新藥,包括艾瑞昔布,、甲磺酸阿帕替尼,、硫培非格司亭、馬來(lái)酸吡咯替尼,、卡瑞利珠單抗,、甲苯磺酸瑞馬唑侖和氟唑帕利,,已獲批上市。 近幾年,,創(chuàng)新藥銷售規(guī)模增長(zhǎng)是拉動(dòng)恒瑞醫(yī)藥業(yè)績(jī)?cè)鲩L(zhǎng)的主要?jiǎng)恿?。短期?lái)看,,卡瑞利珠單抗,、吡咯替尼、阿帕替尼,、氟唑帕利是四大增長(zhǎng)引擎,;長(zhǎng)期來(lái)看,隨著國(guó)內(nèi)市場(chǎng)環(huán)境變化,,研發(fā)提速,、產(chǎn)品迭代、產(chǎn)品矩陣為公司提供持久增長(zhǎng)動(dòng)力,。 2,、貝達(dá)藥業(yè)研發(fā)人員占總?cè)藬?shù)超三成 貝達(dá)藥業(yè)成立于2003年,是一家由海歸博士團(tuán)隊(duì)創(chuàng)辦的以自主知識(shí)產(chǎn)權(quán)新藥研究和開發(fā)為核心,,集醫(yī)藥研發(fā),、生產(chǎn)營(yíng)銷于一體的國(guó)家級(jí)高新技術(shù)企業(yè)。從管線布局上看,,公司在主要關(guān)注發(fā)病人數(shù)較高的非小細(xì)胞肺癌領(lǐng)域,,同時(shí)也布局了腎癌、宮頸癌,、結(jié)直腸癌等惡性腫瘤治療領(lǐng)域,。 創(chuàng)新是貝達(dá)藥業(yè)的根基和持續(xù)發(fā)展的動(dòng)力,因此公司更加重視在研發(fā)的投入和研發(fā)人員的儲(chǔ)備上,。過(guò)去三年,,公司研發(fā)投入占營(yíng)業(yè)收入的比例高達(dá)48.20%、43.41%及39.69%,,研發(fā)人員從2018年的359人增加至2020年的510人,,研發(fā)人員數(shù)量占公司總?cè)藬?shù)的比例維持在30%以上。 研發(fā)上的重金投入帶來(lái)了豐厚的回報(bào),,公司已建立起豐富且富有潛力的研發(fā)管線,,成功研發(fā)我國(guó)第一個(gè)擁有自主知識(shí)產(chǎn)權(quán)的小分子靶向抗癌藥凱美納和我國(guó)首個(gè)國(guó)產(chǎn)ALK抑制劑貝美納,除了兩款已上市產(chǎn)品外,,公司管線中包含五款處于晚期臨床研究或已遞交上市申請(qǐng)的藥物,,以及其他二十余款臨床早期或臨床前候選藥物。 3,、君實(shí)生物研發(fā)支出為營(yíng)收1倍多 君實(shí)生物是一家創(chuàng)新驅(qū)動(dòng)型生物制藥公司,,具備完整的從創(chuàng)新藥物發(fā)現(xiàn),、全球范圍內(nèi)的臨床研究和開發(fā)、大規(guī)模生產(chǎn)到商業(yè)化的全產(chǎn)業(yè)鏈能力,。公司旨在通過(guò)源頭創(chuàng)新來(lái)開發(fā) first-in-class(同類首創(chuàng))或 best-in-class(同類最優(yōu))藥物,,通過(guò)卓越的創(chuàng)新藥物發(fā)現(xiàn)能力、強(qiáng)大的生物技術(shù)研發(fā)能力,、大規(guī)模生產(chǎn)技術(shù),,已成功開發(fā)出極具市場(chǎng)潛力的在研藥品組合。 公司核心產(chǎn)品JS001是國(guó)內(nèi)首個(gè)獲得國(guó)家藥監(jiān)局批準(zhǔn)上市的國(guó)產(chǎn)抗PD-1單克隆抗體,;JS002和UBP1213是中國(guó)本土公司首次獲得國(guó)家藥監(jiān)局IND批準(zhǔn)的抗PCSK9單克隆抗體和抗BLyS單克隆抗體,;TAB004/JS004是公司自主研發(fā)、全球首創(chuàng)的抗BTLA單克隆抗體,,已獲得美國(guó) FDA和NMPA的臨床試驗(yàn)批準(zhǔn),,目前正在中美兩地開展臨床試驗(yàn);公司還與國(guó)內(nèi)科研機(jī)構(gòu)攜手抗疫,,共同開發(fā)新冠病毒中和抗體JS016,。 截至2020年底,公司已有30項(xiàng)在研產(chǎn)品,,包括28個(gè)創(chuàng)新藥,,2 個(gè)生物類似藥,覆蓋五大治療領(lǐng)域,,包括惡性腫瘤,、自身免疫系統(tǒng)疾病、慢性代謝類疾病,、神經(jīng)系統(tǒng)類疾病以及感染類疾病,。 為更有力的支撐藥物研發(fā),公司每年投入大量研發(fā)投入,。2019年和2020年,,研發(fā)投入占營(yíng)收比重分別達(dá)到了122.06%和112.72%,研發(fā)隊(duì)伍也從415人增加至667人,,持續(xù)的研發(fā)投入和人員儲(chǔ)備也將為公司研發(fā)產(chǎn)品管線布局提供有力保障,。 4、微芯生物研發(fā)支出占比超50% 微芯生物專注于對(duì)于惡性腫瘤,、糖尿病等代謝性疾病,、自身免疫性疾病、抗病毒領(lǐng)域,、中樞神經(jīng)系統(tǒng)五大領(lǐng)域的原創(chuàng)新藥研發(fā),,公司最大的特色是在國(guó)際上率先構(gòu)建了基于化學(xué)基因組學(xué)的集成式藥物創(chuàng)新和早期評(píng)價(jià)核心技術(shù)體系,利用組學(xué)的概念成功創(chuàng)制了“First in class”藥物西達(dá)本胺,。 另外,,公司整體管線布局廣泛,,在臨床前試驗(yàn)中,還布局了腫瘤(PD-1/PD-L1,、SHP2,、p53、RAS和IDO),、代謝疾?。═Rβ和ASK1)、自身免疫疾?。═YK2) 和中樞神經(jīng)系統(tǒng)疾?。═Rβ)等,隨著成都新研發(fā)和生產(chǎn)基地的投產(chǎn),,公司也將向大分子創(chuàng)新藥進(jìn)軍。 在研發(fā)投入方面,,公司2018年,、2019年和2020年研發(fā)投入占營(yíng)收比重分別為55.85%、45.02%和50.94%,;研發(fā)人員從2018年的104人增長(zhǎng)至2020年的191人,,研發(fā)人員數(shù)量增加將近一倍。 5,、加強(qiáng)股權(quán)激勵(lì)綁定核心人才 同時(shí),,為留住和長(zhǎng)期綁定核心人才,國(guó)內(nèi)上市創(chuàng)新藥企業(yè)也紛紛實(shí)行股權(quán)激勵(lì)計(jì)劃,,以保障核心人員的穩(wěn)定,。 從股權(quán)激勵(lì)方面來(lái)看,國(guó)內(nèi)較早上市的創(chuàng)新藥龍頭企業(yè)恒瑞醫(yī)藥自上市以來(lái)共進(jìn)行了4次股權(quán)激勵(lì),,激勵(lì)方式是向激勵(lì)對(duì)象發(fā)行限制性股票,,以營(yíng)業(yè)收入和凈利潤(rùn)作為業(yè)績(jī)考核指標(biāo)。 另外,,截至目前,,貝達(dá)藥業(yè)、君實(shí)生物和微芯生物等創(chuàng)新藥企業(yè)也都進(jìn)行了2次股權(quán)激勵(lì)計(jì)劃,,激勵(lì)方式包括股票期權(quán),、限制性股票和股票增值權(quán)。具體股權(quán)激勵(lì)情況如下表:

數(shù)據(jù)來(lái)源:公司年報(bào),、中康產(chǎn)業(yè)資本研究中心 1,、恒瑞醫(yī)藥近三年研發(fā)支出占比逐年提升 恒瑞醫(yī)藥是國(guó)內(nèi)醫(yī)藥創(chuàng)新和高質(zhì)量發(fā)展的代表企業(yè),也是國(guó)內(nèi)上市企業(yè)中自主研發(fā)轉(zhuǎn)型最為典型的代表之一,,自主研發(fā)模式非??简?yàn)藥企綜合能力,包括研發(fā)投入,、研發(fā)人員儲(chǔ)備,、管線布局等方面。 從研發(fā)投入來(lái)看,,仿制藥提供的現(xiàn)金流保證企業(yè)研發(fā)投入的可持續(xù)性,,使其創(chuàng)新的安全邊際更高,恒瑞醫(yī)藥2017-2020年研發(fā)投入占營(yíng)業(yè)收入比重超15%,,分別為15.33%,、16.73%和17.99%,2020年恒瑞醫(yī)藥的研發(fā)投入達(dá)到了49.89億元,; 在研發(fā)人員儲(chǔ)備上,,恒瑞醫(yī)藥的研發(fā)人員數(shù)量從2017年的3116人增至2020年的4721人,占總?cè)藬?shù)比重也從2017年的14.83%增長(zhǎng)至16.33%,。 在創(chuàng)新藥方面,,目前恒瑞醫(yī)藥累計(jì)7款創(chuàng)新藥,包括艾瑞昔布,、甲磺酸阿帕替尼,、硫培非格司亭、馬來(lái)酸吡咯替尼,、卡瑞利珠單抗,、甲苯磺酸瑞馬唑侖和氟唑帕利,,已獲批上市。 近幾年,,創(chuàng)新藥銷售規(guī)模增長(zhǎng)是拉動(dòng)恒瑞醫(yī)藥業(yè)績(jī)?cè)鲩L(zhǎng)的主要?jiǎng)恿?。短期?lái)看,,卡瑞利珠單抗,、吡咯替尼、阿帕替尼,、氟唑帕利是四大增長(zhǎng)引擎,;長(zhǎng)期來(lái)看,隨著國(guó)內(nèi)市場(chǎng)環(huán)境變化,,研發(fā)提速,、產(chǎn)品迭代、產(chǎn)品矩陣為公司提供持久增長(zhǎng)動(dòng)力,。 2,、貝達(dá)藥業(yè)研發(fā)人員占總?cè)藬?shù)超三成 貝達(dá)藥業(yè)成立于2003年,是一家由海歸博士團(tuán)隊(duì)創(chuàng)辦的以自主知識(shí)產(chǎn)權(quán)新藥研究和開發(fā)為核心,,集醫(yī)藥研發(fā),、生產(chǎn)營(yíng)銷于一體的國(guó)家級(jí)高新技術(shù)企業(yè)。從管線布局上看,,公司在主要關(guān)注發(fā)病人數(shù)較高的非小細(xì)胞肺癌領(lǐng)域,,同時(shí)也布局了腎癌、宮頸癌,、結(jié)直腸癌等惡性腫瘤治療領(lǐng)域,。 創(chuàng)新是貝達(dá)藥業(yè)的根基和持續(xù)發(fā)展的動(dòng)力,因此公司更加重視在研發(fā)的投入和研發(fā)人員的儲(chǔ)備上,。過(guò)去三年,,公司研發(fā)投入占營(yíng)業(yè)收入的比例高達(dá)48.20%、43.41%及39.69%,,研發(fā)人員從2018年的359人增加至2020年的510人,,研發(fā)人員數(shù)量占公司總?cè)藬?shù)的比例維持在30%以上。 研發(fā)上的重金投入帶來(lái)了豐厚的回報(bào),,公司已建立起豐富且富有潛力的研發(fā)管線,,成功研發(fā)我國(guó)第一個(gè)擁有自主知識(shí)產(chǎn)權(quán)的小分子靶向抗癌藥凱美納和我國(guó)首個(gè)國(guó)產(chǎn)ALK抑制劑貝美納,除了兩款已上市產(chǎn)品外,,公司管線中包含五款處于晚期臨床研究或已遞交上市申請(qǐng)的藥物,,以及其他二十余款臨床早期或臨床前候選藥物。 3,、君實(shí)生物研發(fā)支出為營(yíng)收1倍多 君實(shí)生物是一家創(chuàng)新驅(qū)動(dòng)型生物制藥公司,,具備完整的從創(chuàng)新藥物發(fā)現(xiàn),、全球范圍內(nèi)的臨床研究和開發(fā)、大規(guī)模生產(chǎn)到商業(yè)化的全產(chǎn)業(yè)鏈能力,。公司旨在通過(guò)源頭創(chuàng)新來(lái)開發(fā) first-in-class(同類首創(chuàng))或 best-in-class(同類最優(yōu))藥物,,通過(guò)卓越的創(chuàng)新藥物發(fā)現(xiàn)能力、強(qiáng)大的生物技術(shù)研發(fā)能力,、大規(guī)模生產(chǎn)技術(shù),,已成功開發(fā)出極具市場(chǎng)潛力的在研藥品組合。 公司核心產(chǎn)品JS001是國(guó)內(nèi)首個(gè)獲得國(guó)家藥監(jiān)局批準(zhǔn)上市的國(guó)產(chǎn)抗PD-1單克隆抗體,;JS002和UBP1213是中國(guó)本土公司首次獲得國(guó)家藥監(jiān)局IND批準(zhǔn)的抗PCSK9單克隆抗體和抗BLyS單克隆抗體,;TAB004/JS004是公司自主研發(fā)、全球首創(chuàng)的抗BTLA單克隆抗體,,已獲得美國(guó) FDA和NMPA的臨床試驗(yàn)批準(zhǔn),,目前正在中美兩地開展臨床試驗(yàn);公司還與國(guó)內(nèi)科研機(jī)構(gòu)攜手抗疫,,共同開發(fā)新冠病毒中和抗體JS016,。 截至2020年底,公司已有30項(xiàng)在研產(chǎn)品,,包括28個(gè)創(chuàng)新藥,,2 個(gè)生物類似藥,覆蓋五大治療領(lǐng)域,,包括惡性腫瘤,、自身免疫系統(tǒng)疾病、慢性代謝類疾病,、神經(jīng)系統(tǒng)類疾病以及感染類疾病,。 為更有力的支撐藥物研發(fā),公司每年投入大量研發(fā)投入,。2019年和2020年,,研發(fā)投入占營(yíng)收比重分別達(dá)到了122.06%和112.72%,研發(fā)隊(duì)伍也從415人增加至667人,,持續(xù)的研發(fā)投入和人員儲(chǔ)備也將為公司研發(fā)產(chǎn)品管線布局提供有力保障,。 4、微芯生物研發(fā)支出占比超50% 微芯生物專注于對(duì)于惡性腫瘤,、糖尿病等代謝性疾病,、自身免疫性疾病、抗病毒領(lǐng)域,、中樞神經(jīng)系統(tǒng)五大領(lǐng)域的原創(chuàng)新藥研發(fā),,公司最大的特色是在國(guó)際上率先構(gòu)建了基于化學(xué)基因組學(xué)的集成式藥物創(chuàng)新和早期評(píng)價(jià)核心技術(shù)體系,利用組學(xué)的概念成功創(chuàng)制了“First in class”藥物西達(dá)本胺,。 另外,,公司整體管線布局廣泛,,在臨床前試驗(yàn)中,還布局了腫瘤(PD-1/PD-L1,、SHP2,、p53、RAS和IDO),、代謝疾?。═Rβ和ASK1)、自身免疫疾?。═YK2) 和中樞神經(jīng)系統(tǒng)疾?。═Rβ)等,隨著成都新研發(fā)和生產(chǎn)基地的投產(chǎn),,公司也將向大分子創(chuàng)新藥進(jìn)軍。 在研發(fā)投入方面,,公司2018年,、2019年和2020年研發(fā)投入占營(yíng)收比重分別為55.85%、45.02%和50.94%,;研發(fā)人員從2018年的104人增長(zhǎng)至2020年的191人,,研發(fā)人員數(shù)量增加將近一倍。 5,、加強(qiáng)股權(quán)激勵(lì)綁定核心人才 同時(shí),,為留住和長(zhǎng)期綁定核心人才,國(guó)內(nèi)上市創(chuàng)新藥企業(yè)也紛紛實(shí)行股權(quán)激勵(lì)計(jì)劃,,以保障核心人員的穩(wěn)定,。 從股權(quán)激勵(lì)方面來(lái)看,國(guó)內(nèi)較早上市的創(chuàng)新藥龍頭企業(yè)恒瑞醫(yī)藥自上市以來(lái)共進(jìn)行了4次股權(quán)激勵(lì),,激勵(lì)方式是向激勵(lì)對(duì)象發(fā)行限制性股票,,以營(yíng)業(yè)收入和凈利潤(rùn)作為業(yè)績(jī)考核指標(biāo)。 另外,,截至目前,,貝達(dá)藥業(yè)、君實(shí)生物和微芯生物等創(chuàng)新藥企業(yè)也都進(jìn)行了2次股權(quán)激勵(lì)計(jì)劃,,激勵(lì)方式包括股票期權(quán),、限制性股票和股票增值權(quán)。具體股權(quán)激勵(lì)情況如下表:  數(shù)據(jù)來(lái)源:中康產(chǎn)業(yè)資本研究中心 結(jié)語(yǔ) 展望未來(lái),,基于當(dāng)前已漸趨完善的醫(yī)保談判制度,,創(chuàng)新藥在上市初期以較大幅度降價(jià)納入醫(yī)保談判目錄已逐漸成為常態(tài),快速推進(jìn)研發(fā)搶奪先發(fā)優(yōu)勢(shì)以及合理的定價(jià)策略等方面成為創(chuàng)新藥市場(chǎng)競(jìng)爭(zhēng)的重要因素,。 在政策,、資本,、人才等多方因素共同促進(jìn)下,研發(fā)實(shí)力突出,、新藥創(chuàng)制能力強(qiáng)的醫(yī)藥企業(yè)將脫穎而出,,藥企的研發(fā)戰(zhàn)略、市場(chǎng)戰(zhàn)略將迎來(lái)大的轉(zhuǎn)型,,創(chuàng)新藥企將受益于政策利好從而迎來(lái)前所未有的發(fā)展機(jī)遇,。因此,持續(xù)的研發(fā)投入和高端研發(fā)人員儲(chǔ)備將是未來(lái)創(chuàng)新藥企脫穎而出,,從而走上國(guó)際舞臺(tái)的關(guān)鍵所在,。 另外,中國(guó)國(guó)內(nèi)創(chuàng)新藥企業(yè)的推出產(chǎn)品將會(huì)從創(chuàng)新層次較低的Me-too,、Me-better藥物轉(zhuǎn)向創(chuàng)新層次較高的First in class和Best in class藥物,。 長(zhǎng)期說(shuō)來(lái),隨著創(chuàng)新藥企數(shù)量和管線規(guī)模的成長(zhǎng),,相同靶點(diǎn),、類似機(jī)制的產(chǎn)品將會(huì)愈發(fā)密集,且隨著醫(yī)保談判和帶量采購(gòu)的深化,,具備差異化的創(chuàng)新藥企往往才具有更大的議價(jià)空間和自主定價(jià)權(quán),,從而更快地實(shí)現(xiàn)現(xiàn)金流回?cái)n和進(jìn)入研發(fā)-上市的良性循環(huán)。

數(shù)據(jù)來(lái)源:中康產(chǎn)業(yè)資本研究中心 結(jié)語(yǔ) 展望未來(lái),,基于當(dāng)前已漸趨完善的醫(yī)保談判制度,,創(chuàng)新藥在上市初期以較大幅度降價(jià)納入醫(yī)保談判目錄已逐漸成為常態(tài),快速推進(jìn)研發(fā)搶奪先發(fā)優(yōu)勢(shì)以及合理的定價(jià)策略等方面成為創(chuàng)新藥市場(chǎng)競(jìng)爭(zhēng)的重要因素,。 在政策,、資本,、人才等多方因素共同促進(jìn)下,研發(fā)實(shí)力突出,、新藥創(chuàng)制能力強(qiáng)的醫(yī)藥企業(yè)將脫穎而出,,藥企的研發(fā)戰(zhàn)略、市場(chǎng)戰(zhàn)略將迎來(lái)大的轉(zhuǎn)型,,創(chuàng)新藥企將受益于政策利好從而迎來(lái)前所未有的發(fā)展機(jī)遇,。因此,持續(xù)的研發(fā)投入和高端研發(fā)人員儲(chǔ)備將是未來(lái)創(chuàng)新藥企脫穎而出,,從而走上國(guó)際舞臺(tái)的關(guān)鍵所在,。 另外,中國(guó)國(guó)內(nèi)創(chuàng)新藥企業(yè)的推出產(chǎn)品將會(huì)從創(chuàng)新層次較低的Me-too,、Me-better藥物轉(zhuǎn)向創(chuàng)新層次較高的First in class和Best in class藥物,。 長(zhǎng)期說(shuō)來(lái),隨著創(chuàng)新藥企數(shù)量和管線規(guī)模的成長(zhǎng),,相同靶點(diǎn),、類似機(jī)制的產(chǎn)品將會(huì)愈發(fā)密集,且隨著醫(yī)保談判和帶量采購(gòu)的深化,,具備差異化的創(chuàng)新藥企往往才具有更大的議價(jià)空間和自主定價(jià)權(quán),,從而更快地實(shí)現(xiàn)現(xiàn)金流回?cái)n和進(jìn)入研發(fā)-上市的良性循環(huán)。

數(shù)據(jù)來(lái)源:西南證券研報(bào),、中康產(chǎn)業(yè)資本研究中心 在此背景下,我國(guó)創(chuàng)新藥市場(chǎng)研發(fā)投入不斷增加,。從我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入來(lái)看,,根據(jù)Wind數(shù)據(jù)統(tǒng)計(jì),我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入從2011年的100億元以下增長(zhǎng)至2019年研發(fā)投入已經(jīng)超500億元,表明我國(guó)醫(yī)藥上市企業(yè)開始重視研發(fā)投入,,其中像恒瑞醫(yī)藥,、貝達(dá)藥業(yè)等知名創(chuàng)新藥企業(yè)研發(fā)投入占營(yíng)業(yè)收入比重均超過(guò)15%,預(yù)計(jì)未來(lái)A股創(chuàng)新藥企業(yè)研發(fā)投入仍將保持高增長(zhǎng),。 中國(guó)A股上市醫(yī)藥企業(yè)研發(fā)投入情況圖片

數(shù)據(jù)來(lái)源:西南證券研報(bào),、中康產(chǎn)業(yè)資本研究中心 在此背景下,我國(guó)創(chuàng)新藥市場(chǎng)研發(fā)投入不斷增加,。從我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入來(lái)看,,根據(jù)Wind數(shù)據(jù)統(tǒng)計(jì),我國(guó)A股醫(yī)藥企業(yè)的研發(fā)投入從2011年的100億元以下增長(zhǎng)至2019年研發(fā)投入已經(jīng)超500億元,表明我國(guó)醫(yī)藥上市企業(yè)開始重視研發(fā)投入,,其中像恒瑞醫(yī)藥,、貝達(dá)藥業(yè)等知名創(chuàng)新藥企業(yè)研發(fā)投入占營(yíng)業(yè)收入比重均超過(guò)15%,預(yù)計(jì)未來(lái)A股創(chuàng)新藥企業(yè)研發(fā)投入仍將保持高增長(zhǎng),。 中國(guó)A股上市醫(yī)藥企業(yè)研發(fā)投入情況圖片 數(shù)據(jù)來(lái)源: Wind,、中康產(chǎn)業(yè)資本研究中心 頭部創(chuàng)新藥企多管齊下提升研發(fā)實(shí)力 目前,國(guó)內(nèi)A股部分創(chuàng)新藥上市公司如恒瑞醫(yī)藥,、貝達(dá)藥業(yè),、君實(shí)生物和微芯生物等,正從研發(fā)支出,、吸引人才,、優(yōu)化激勵(lì)機(jī)制等多維度強(qiáng)化研發(fā)實(shí)力。詳情如下: 圖表:頭部上市創(chuàng)新藥企近三年研發(fā)情況

數(shù)據(jù)來(lái)源: Wind,、中康產(chǎn)業(yè)資本研究中心 頭部創(chuàng)新藥企多管齊下提升研發(fā)實(shí)力 目前,國(guó)內(nèi)A股部分創(chuàng)新藥上市公司如恒瑞醫(yī)藥,、貝達(dá)藥業(yè),、君實(shí)生物和微芯生物等,正從研發(fā)支出,、吸引人才,、優(yōu)化激勵(lì)機(jī)制等多維度強(qiáng)化研發(fā)實(shí)力。詳情如下: 圖表:頭部上市創(chuàng)新藥企近三年研發(fā)情況 數(shù)據(jù)來(lái)源:公司年報(bào),、中康產(chǎn)業(yè)資本研究中心 1,、恒瑞醫(yī)藥近三年研發(fā)支出占比逐年提升 恒瑞醫(yī)藥是國(guó)內(nèi)醫(yī)藥創(chuàng)新和高質(zhì)量發(fā)展的代表企業(yè),也是國(guó)內(nèi)上市企業(yè)中自主研發(fā)轉(zhuǎn)型最為典型的代表之一,,自主研發(fā)模式非??简?yàn)藥企綜合能力,包括研發(fā)投入,、研發(fā)人員儲(chǔ)備,、管線布局等方面。 從研發(fā)投入來(lái)看,,仿制藥提供的現(xiàn)金流保證企業(yè)研發(fā)投入的可持續(xù)性,,使其創(chuàng)新的安全邊際更高,恒瑞醫(yī)藥2017-2020年研發(fā)投入占營(yíng)業(yè)收入比重超15%,,分別為15.33%,、16.73%和17.99%,2020年恒瑞醫(yī)藥的研發(fā)投入達(dá)到了49.89億元,; 在研發(fā)人員儲(chǔ)備上,,恒瑞醫(yī)藥的研發(fā)人員數(shù)量從2017年的3116人增至2020年的4721人,占總?cè)藬?shù)比重也從2017年的14.83%增長(zhǎng)至16.33%,。 在創(chuàng)新藥方面,,目前恒瑞醫(yī)藥累計(jì)7款創(chuàng)新藥,包括艾瑞昔布,、甲磺酸阿帕替尼,、硫培非格司亭、馬來(lái)酸吡咯替尼,、卡瑞利珠單抗,、甲苯磺酸瑞馬唑侖和氟唑帕利,,已獲批上市。 近幾年,,創(chuàng)新藥銷售規(guī)模增長(zhǎng)是拉動(dòng)恒瑞醫(yī)藥業(yè)績(jī)?cè)鲩L(zhǎng)的主要?jiǎng)恿?。短期?lái)看,,卡瑞利珠單抗,、吡咯替尼、阿帕替尼,、氟唑帕利是四大增長(zhǎng)引擎,;長(zhǎng)期來(lái)看,隨著國(guó)內(nèi)市場(chǎng)環(huán)境變化,,研發(fā)提速,、產(chǎn)品迭代、產(chǎn)品矩陣為公司提供持久增長(zhǎng)動(dòng)力,。 2,、貝達(dá)藥業(yè)研發(fā)人員占總?cè)藬?shù)超三成 貝達(dá)藥業(yè)成立于2003年,是一家由海歸博士團(tuán)隊(duì)創(chuàng)辦的以自主知識(shí)產(chǎn)權(quán)新藥研究和開發(fā)為核心,,集醫(yī)藥研發(fā),、生產(chǎn)營(yíng)銷于一體的國(guó)家級(jí)高新技術(shù)企業(yè)。從管線布局上看,,公司在主要關(guān)注發(fā)病人數(shù)較高的非小細(xì)胞肺癌領(lǐng)域,,同時(shí)也布局了腎癌、宮頸癌,、結(jié)直腸癌等惡性腫瘤治療領(lǐng)域,。 創(chuàng)新是貝達(dá)藥業(yè)的根基和持續(xù)發(fā)展的動(dòng)力,因此公司更加重視在研發(fā)的投入和研發(fā)人員的儲(chǔ)備上,。過(guò)去三年,,公司研發(fā)投入占營(yíng)業(yè)收入的比例高達(dá)48.20%、43.41%及39.69%,,研發(fā)人員從2018年的359人增加至2020年的510人,,研發(fā)人員數(shù)量占公司總?cè)藬?shù)的比例維持在30%以上。 研發(fā)上的重金投入帶來(lái)了豐厚的回報(bào),,公司已建立起豐富且富有潛力的研發(fā)管線,,成功研發(fā)我國(guó)第一個(gè)擁有自主知識(shí)產(chǎn)權(quán)的小分子靶向抗癌藥凱美納和我國(guó)首個(gè)國(guó)產(chǎn)ALK抑制劑貝美納,除了兩款已上市產(chǎn)品外,,公司管線中包含五款處于晚期臨床研究或已遞交上市申請(qǐng)的藥物,,以及其他二十余款臨床早期或臨床前候選藥物。 3,、君實(shí)生物研發(fā)支出為營(yíng)收1倍多 君實(shí)生物是一家創(chuàng)新驅(qū)動(dòng)型生物制藥公司,,具備完整的從創(chuàng)新藥物發(fā)現(xiàn),、全球范圍內(nèi)的臨床研究和開發(fā)、大規(guī)模生產(chǎn)到商業(yè)化的全產(chǎn)業(yè)鏈能力,。公司旨在通過(guò)源頭創(chuàng)新來(lái)開發(fā) first-in-class(同類首創(chuàng))或 best-in-class(同類最優(yōu))藥物,,通過(guò)卓越的創(chuàng)新藥物發(fā)現(xiàn)能力、強(qiáng)大的生物技術(shù)研發(fā)能力,、大規(guī)模生產(chǎn)技術(shù),,已成功開發(fā)出極具市場(chǎng)潛力的在研藥品組合。 公司核心產(chǎn)品JS001是國(guó)內(nèi)首個(gè)獲得國(guó)家藥監(jiān)局批準(zhǔn)上市的國(guó)產(chǎn)抗PD-1單克隆抗體,;JS002和UBP1213是中國(guó)本土公司首次獲得國(guó)家藥監(jiān)局IND批準(zhǔn)的抗PCSK9單克隆抗體和抗BLyS單克隆抗體,;TAB004/JS004是公司自主研發(fā)、全球首創(chuàng)的抗BTLA單克隆抗體,,已獲得美國(guó) FDA和NMPA的臨床試驗(yàn)批準(zhǔn),,目前正在中美兩地開展臨床試驗(yàn);公司還與國(guó)內(nèi)科研機(jī)構(gòu)攜手抗疫,,共同開發(fā)新冠病毒中和抗體JS016,。 截至2020年底,公司已有30項(xiàng)在研產(chǎn)品,,包括28個(gè)創(chuàng)新藥,,2 個(gè)生物類似藥,覆蓋五大治療領(lǐng)域,,包括惡性腫瘤,、自身免疫系統(tǒng)疾病、慢性代謝類疾病,、神經(jīng)系統(tǒng)類疾病以及感染類疾病,。 為更有力的支撐藥物研發(fā),公司每年投入大量研發(fā)投入,。2019年和2020年,,研發(fā)投入占營(yíng)收比重分別達(dá)到了122.06%和112.72%,研發(fā)隊(duì)伍也從415人增加至667人,,持續(xù)的研發(fā)投入和人員儲(chǔ)備也將為公司研發(fā)產(chǎn)品管線布局提供有力保障,。 4、微芯生物研發(fā)支出占比超50% 微芯生物專注于對(duì)于惡性腫瘤,、糖尿病等代謝性疾病,、自身免疫性疾病、抗病毒領(lǐng)域,、中樞神經(jīng)系統(tǒng)五大領(lǐng)域的原創(chuàng)新藥研發(fā),,公司最大的特色是在國(guó)際上率先構(gòu)建了基于化學(xué)基因組學(xué)的集成式藥物創(chuàng)新和早期評(píng)價(jià)核心技術(shù)體系,利用組學(xué)的概念成功創(chuàng)制了“First in class”藥物西達(dá)本胺,。 另外,,公司整體管線布局廣泛,,在臨床前試驗(yàn)中,還布局了腫瘤(PD-1/PD-L1,、SHP2,、p53、RAS和IDO),、代謝疾?。═Rβ和ASK1)、自身免疫疾?。═YK2) 和中樞神經(jīng)系統(tǒng)疾?。═Rβ)等,隨著成都新研發(fā)和生產(chǎn)基地的投產(chǎn),,公司也將向大分子創(chuàng)新藥進(jìn)軍。 在研發(fā)投入方面,,公司2018年,、2019年和2020年研發(fā)投入占營(yíng)收比重分別為55.85%、45.02%和50.94%,;研發(fā)人員從2018年的104人增長(zhǎng)至2020年的191人,,研發(fā)人員數(shù)量增加將近一倍。 5,、加強(qiáng)股權(quán)激勵(lì)綁定核心人才 同時(shí),,為留住和長(zhǎng)期綁定核心人才,國(guó)內(nèi)上市創(chuàng)新藥企業(yè)也紛紛實(shí)行股權(quán)激勵(lì)計(jì)劃,,以保障核心人員的穩(wěn)定,。 從股權(quán)激勵(lì)方面來(lái)看,國(guó)內(nèi)較早上市的創(chuàng)新藥龍頭企業(yè)恒瑞醫(yī)藥自上市以來(lái)共進(jìn)行了4次股權(quán)激勵(lì),,激勵(lì)方式是向激勵(lì)對(duì)象發(fā)行限制性股票,,以營(yíng)業(yè)收入和凈利潤(rùn)作為業(yè)績(jī)考核指標(biāo)。 另外,,截至目前,,貝達(dá)藥業(yè)、君實(shí)生物和微芯生物等創(chuàng)新藥企業(yè)也都進(jìn)行了2次股權(quán)激勵(lì)計(jì)劃,,激勵(lì)方式包括股票期權(quán),、限制性股票和股票增值權(quán)。具體股權(quán)激勵(lì)情況如下表:

數(shù)據(jù)來(lái)源:公司年報(bào),、中康產(chǎn)業(yè)資本研究中心 1,、恒瑞醫(yī)藥近三年研發(fā)支出占比逐年提升 恒瑞醫(yī)藥是國(guó)內(nèi)醫(yī)藥創(chuàng)新和高質(zhì)量發(fā)展的代表企業(yè),也是國(guó)內(nèi)上市企業(yè)中自主研發(fā)轉(zhuǎn)型最為典型的代表之一,,自主研發(fā)模式非??简?yàn)藥企綜合能力,包括研發(fā)投入,、研發(fā)人員儲(chǔ)備,、管線布局等方面。 從研發(fā)投入來(lái)看,,仿制藥提供的現(xiàn)金流保證企業(yè)研發(fā)投入的可持續(xù)性,,使其創(chuàng)新的安全邊際更高,恒瑞醫(yī)藥2017-2020年研發(fā)投入占營(yíng)業(yè)收入比重超15%,,分別為15.33%,、16.73%和17.99%,2020年恒瑞醫(yī)藥的研發(fā)投入達(dá)到了49.89億元,; 在研發(fā)人員儲(chǔ)備上,,恒瑞醫(yī)藥的研發(fā)人員數(shù)量從2017年的3116人增至2020年的4721人,占總?cè)藬?shù)比重也從2017年的14.83%增長(zhǎng)至16.33%,。 在創(chuàng)新藥方面,,目前恒瑞醫(yī)藥累計(jì)7款創(chuàng)新藥,包括艾瑞昔布,、甲磺酸阿帕替尼,、硫培非格司亭、馬來(lái)酸吡咯替尼,、卡瑞利珠單抗,、甲苯磺酸瑞馬唑侖和氟唑帕利,,已獲批上市。 近幾年,,創(chuàng)新藥銷售規(guī)模增長(zhǎng)是拉動(dòng)恒瑞醫(yī)藥業(yè)績(jī)?cè)鲩L(zhǎng)的主要?jiǎng)恿?。短期?lái)看,,卡瑞利珠單抗,、吡咯替尼、阿帕替尼,、氟唑帕利是四大增長(zhǎng)引擎,;長(zhǎng)期來(lái)看,隨著國(guó)內(nèi)市場(chǎng)環(huán)境變化,,研發(fā)提速,、產(chǎn)品迭代、產(chǎn)品矩陣為公司提供持久增長(zhǎng)動(dòng)力,。 2,、貝達(dá)藥業(yè)研發(fā)人員占總?cè)藬?shù)超三成 貝達(dá)藥業(yè)成立于2003年,是一家由海歸博士團(tuán)隊(duì)創(chuàng)辦的以自主知識(shí)產(chǎn)權(quán)新藥研究和開發(fā)為核心,,集醫(yī)藥研發(fā),、生產(chǎn)營(yíng)銷于一體的國(guó)家級(jí)高新技術(shù)企業(yè)。從管線布局上看,,公司在主要關(guān)注發(fā)病人數(shù)較高的非小細(xì)胞肺癌領(lǐng)域,,同時(shí)也布局了腎癌、宮頸癌,、結(jié)直腸癌等惡性腫瘤治療領(lǐng)域,。 創(chuàng)新是貝達(dá)藥業(yè)的根基和持續(xù)發(fā)展的動(dòng)力,因此公司更加重視在研發(fā)的投入和研發(fā)人員的儲(chǔ)備上,。過(guò)去三年,,公司研發(fā)投入占營(yíng)業(yè)收入的比例高達(dá)48.20%、43.41%及39.69%,,研發(fā)人員從2018年的359人增加至2020年的510人,,研發(fā)人員數(shù)量占公司總?cè)藬?shù)的比例維持在30%以上。 研發(fā)上的重金投入帶來(lái)了豐厚的回報(bào),,公司已建立起豐富且富有潛力的研發(fā)管線,,成功研發(fā)我國(guó)第一個(gè)擁有自主知識(shí)產(chǎn)權(quán)的小分子靶向抗癌藥凱美納和我國(guó)首個(gè)國(guó)產(chǎn)ALK抑制劑貝美納,除了兩款已上市產(chǎn)品外,,公司管線中包含五款處于晚期臨床研究或已遞交上市申請(qǐng)的藥物,,以及其他二十余款臨床早期或臨床前候選藥物。 3,、君實(shí)生物研發(fā)支出為營(yíng)收1倍多 君實(shí)生物是一家創(chuàng)新驅(qū)動(dòng)型生物制藥公司,,具備完整的從創(chuàng)新藥物發(fā)現(xiàn),、全球范圍內(nèi)的臨床研究和開發(fā)、大規(guī)模生產(chǎn)到商業(yè)化的全產(chǎn)業(yè)鏈能力,。公司旨在通過(guò)源頭創(chuàng)新來(lái)開發(fā) first-in-class(同類首創(chuàng))或 best-in-class(同類最優(yōu))藥物,,通過(guò)卓越的創(chuàng)新藥物發(fā)現(xiàn)能力、強(qiáng)大的生物技術(shù)研發(fā)能力,、大規(guī)模生產(chǎn)技術(shù),,已成功開發(fā)出極具市場(chǎng)潛力的在研藥品組合。 公司核心產(chǎn)品JS001是國(guó)內(nèi)首個(gè)獲得國(guó)家藥監(jiān)局批準(zhǔn)上市的國(guó)產(chǎn)抗PD-1單克隆抗體,;JS002和UBP1213是中國(guó)本土公司首次獲得國(guó)家藥監(jiān)局IND批準(zhǔn)的抗PCSK9單克隆抗體和抗BLyS單克隆抗體,;TAB004/JS004是公司自主研發(fā)、全球首創(chuàng)的抗BTLA單克隆抗體,,已獲得美國(guó) FDA和NMPA的臨床試驗(yàn)批準(zhǔn),,目前正在中美兩地開展臨床試驗(yàn);公司還與國(guó)內(nèi)科研機(jī)構(gòu)攜手抗疫,,共同開發(fā)新冠病毒中和抗體JS016,。 截至2020年底,公司已有30項(xiàng)在研產(chǎn)品,,包括28個(gè)創(chuàng)新藥,,2 個(gè)生物類似藥,覆蓋五大治療領(lǐng)域,,包括惡性腫瘤,、自身免疫系統(tǒng)疾病、慢性代謝類疾病,、神經(jīng)系統(tǒng)類疾病以及感染類疾病,。 為更有力的支撐藥物研發(fā),公司每年投入大量研發(fā)投入,。2019年和2020年,,研發(fā)投入占營(yíng)收比重分別達(dá)到了122.06%和112.72%,研發(fā)隊(duì)伍也從415人增加至667人,,持續(xù)的研發(fā)投入和人員儲(chǔ)備也將為公司研發(fā)產(chǎn)品管線布局提供有力保障,。 4、微芯生物研發(fā)支出占比超50% 微芯生物專注于對(duì)于惡性腫瘤,、糖尿病等代謝性疾病,、自身免疫性疾病、抗病毒領(lǐng)域,、中樞神經(jīng)系統(tǒng)五大領(lǐng)域的原創(chuàng)新藥研發(fā),,公司最大的特色是在國(guó)際上率先構(gòu)建了基于化學(xué)基因組學(xué)的集成式藥物創(chuàng)新和早期評(píng)價(jià)核心技術(shù)體系,利用組學(xué)的概念成功創(chuàng)制了“First in class”藥物西達(dá)本胺,。 另外,,公司整體管線布局廣泛,,在臨床前試驗(yàn)中,還布局了腫瘤(PD-1/PD-L1,、SHP2,、p53、RAS和IDO),、代謝疾?。═Rβ和ASK1)、自身免疫疾?。═YK2) 和中樞神經(jīng)系統(tǒng)疾?。═Rβ)等,隨著成都新研發(fā)和生產(chǎn)基地的投產(chǎn),,公司也將向大分子創(chuàng)新藥進(jìn)軍。 在研發(fā)投入方面,,公司2018年,、2019年和2020年研發(fā)投入占營(yíng)收比重分別為55.85%、45.02%和50.94%,;研發(fā)人員從2018年的104人增長(zhǎng)至2020年的191人,,研發(fā)人員數(shù)量增加將近一倍。 5,、加強(qiáng)股權(quán)激勵(lì)綁定核心人才 同時(shí),,為留住和長(zhǎng)期綁定核心人才,國(guó)內(nèi)上市創(chuàng)新藥企業(yè)也紛紛實(shí)行股權(quán)激勵(lì)計(jì)劃,,以保障核心人員的穩(wěn)定,。 從股權(quán)激勵(lì)方面來(lái)看,國(guó)內(nèi)較早上市的創(chuàng)新藥龍頭企業(yè)恒瑞醫(yī)藥自上市以來(lái)共進(jìn)行了4次股權(quán)激勵(lì),,激勵(lì)方式是向激勵(lì)對(duì)象發(fā)行限制性股票,,以營(yíng)業(yè)收入和凈利潤(rùn)作為業(yè)績(jī)考核指標(biāo)。 另外,,截至目前,,貝達(dá)藥業(yè)、君實(shí)生物和微芯生物等創(chuàng)新藥企業(yè)也都進(jìn)行了2次股權(quán)激勵(lì)計(jì)劃,,激勵(lì)方式包括股票期權(quán),、限制性股票和股票增值權(quán)。具體股權(quán)激勵(lì)情況如下表:  數(shù)據(jù)來(lái)源:中康產(chǎn)業(yè)資本研究中心 結(jié)語(yǔ) 展望未來(lái),,基于當(dāng)前已漸趨完善的醫(yī)保談判制度,,創(chuàng)新藥在上市初期以較大幅度降價(jià)納入醫(yī)保談判目錄已逐漸成為常態(tài),快速推進(jìn)研發(fā)搶奪先發(fā)優(yōu)勢(shì)以及合理的定價(jià)策略等方面成為創(chuàng)新藥市場(chǎng)競(jìng)爭(zhēng)的重要因素,。 在政策,、資本,、人才等多方因素共同促進(jìn)下,研發(fā)實(shí)力突出,、新藥創(chuàng)制能力強(qiáng)的醫(yī)藥企業(yè)將脫穎而出,,藥企的研發(fā)戰(zhàn)略、市場(chǎng)戰(zhàn)略將迎來(lái)大的轉(zhuǎn)型,,創(chuàng)新藥企將受益于政策利好從而迎來(lái)前所未有的發(fā)展機(jī)遇,。因此,持續(xù)的研發(fā)投入和高端研發(fā)人員儲(chǔ)備將是未來(lái)創(chuàng)新藥企脫穎而出,,從而走上國(guó)際舞臺(tái)的關(guān)鍵所在,。 另外,中國(guó)國(guó)內(nèi)創(chuàng)新藥企業(yè)的推出產(chǎn)品將會(huì)從創(chuàng)新層次較低的Me-too,、Me-better藥物轉(zhuǎn)向創(chuàng)新層次較高的First in class和Best in class藥物,。 長(zhǎng)期說(shuō)來(lái),隨著創(chuàng)新藥企數(shù)量和管線規(guī)模的成長(zhǎng),,相同靶點(diǎn),、類似機(jī)制的產(chǎn)品將會(huì)愈發(fā)密集,且隨著醫(yī)保談判和帶量采購(gòu)的深化,,具備差異化的創(chuàng)新藥企往往才具有更大的議價(jià)空間和自主定價(jià)權(quán),,從而更快地實(shí)現(xiàn)現(xiàn)金流回?cái)n和進(jìn)入研發(fā)-上市的良性循環(huán)。

數(shù)據(jù)來(lái)源:中康產(chǎn)業(yè)資本研究中心 結(jié)語(yǔ) 展望未來(lái),,基于當(dāng)前已漸趨完善的醫(yī)保談判制度,,創(chuàng)新藥在上市初期以較大幅度降價(jià)納入醫(yī)保談判目錄已逐漸成為常態(tài),快速推進(jìn)研發(fā)搶奪先發(fā)優(yōu)勢(shì)以及合理的定價(jià)策略等方面成為創(chuàng)新藥市場(chǎng)競(jìng)爭(zhēng)的重要因素,。 在政策,、資本,、人才等多方因素共同促進(jìn)下,研發(fā)實(shí)力突出,、新藥創(chuàng)制能力強(qiáng)的醫(yī)藥企業(yè)將脫穎而出,,藥企的研發(fā)戰(zhàn)略、市場(chǎng)戰(zhàn)略將迎來(lái)大的轉(zhuǎn)型,,創(chuàng)新藥企將受益于政策利好從而迎來(lái)前所未有的發(fā)展機(jī)遇,。因此,持續(xù)的研發(fā)投入和高端研發(fā)人員儲(chǔ)備將是未來(lái)創(chuàng)新藥企脫穎而出,,從而走上國(guó)際舞臺(tái)的關(guān)鍵所在,。 另外,中國(guó)國(guó)內(nèi)創(chuàng)新藥企業(yè)的推出產(chǎn)品將會(huì)從創(chuàng)新層次較低的Me-too,、Me-better藥物轉(zhuǎn)向創(chuàng)新層次較高的First in class和Best in class藥物,。 長(zhǎng)期說(shuō)來(lái),隨著創(chuàng)新藥企數(shù)量和管線規(guī)模的成長(zhǎng),,相同靶點(diǎn),、類似機(jī)制的產(chǎn)品將會(huì)愈發(fā)密集,且隨著醫(yī)保談判和帶量采購(gòu)的深化,,具備差異化的創(chuàng)新藥企往往才具有更大的議價(jià)空間和自主定價(jià)權(quán),,從而更快地實(shí)現(xiàn)現(xiàn)金流回?cái)n和進(jìn)入研發(fā)-上市的良性循環(huán)。